2026年1月5日晚,中国证监会对海致科技、驭势科技、德适生物、石头科技、商米科技境内企业境外发行上市予以确认,5家均为赴港上市备案。

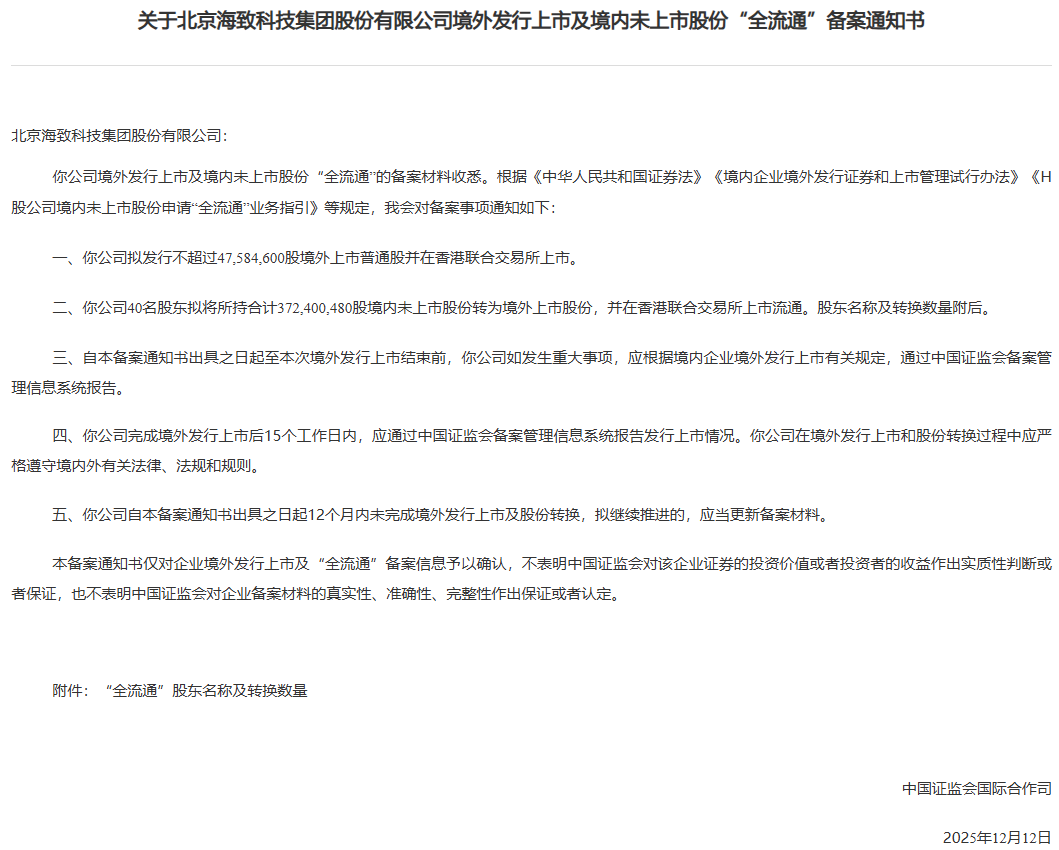

1、海致科技

拟发行不超过47,584,600股境外上市普通股并在香港联合交易所上市。

2025年12月22日,海致科技向港交所递交招股书,申请香港主板上市。该公司此前曾于同年6月17日向港交所递交过上市申请。

海致科技是一家人工智能企业,通过图模融合技术开发产业级智能体、并提供产业级人工智能解决方案,主要为Atlas图谱和Atlas智能体。前者基于公司强大的图计算与数据分析能力构建,包含DMC数据智能平台、 Atlas知识图谱平台及AtlasGraph图数据库。Atlas智能体则基于公司图模融合技术开发的智能体解决方案。

财务方面,2022至2024年,及2025年前六个月,海致科技营收分别为3.13亿元、3.76亿元、5.03亿元、1.73亿元,相应的净亏损分别为1.76亿元、2.66亿元、0.94亿元、1.28亿元。

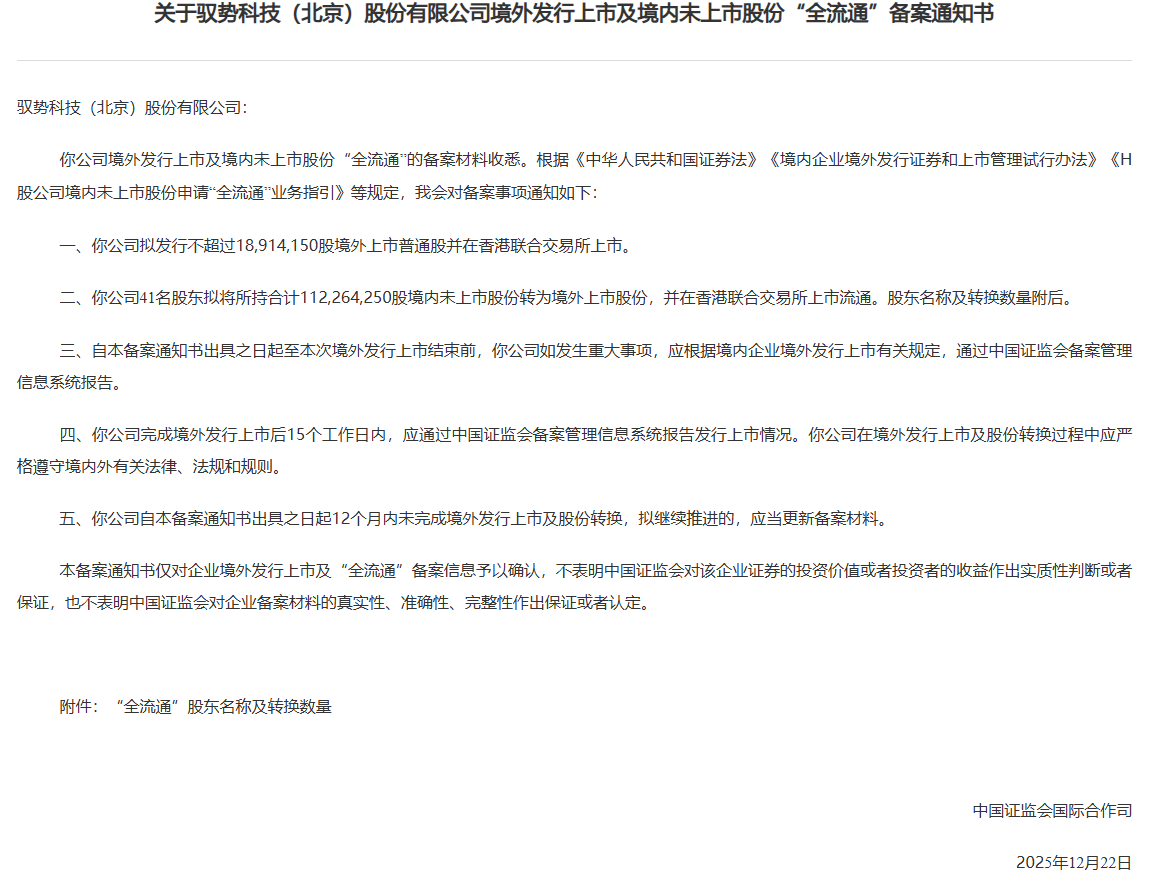

2、驭势科技

拟发行不超过18,914,150股境外上市普通股并在香港联合交易所上市。

2025年11月28日,驭势科技向港交所递交招股书,申请香港主板上市。该公司此前曾于同年5月28日向港交所递交过上市申请。

驭势科技专注于L4级自动驾驶系统的研发与商业化应用,致力于为全行业、全场景提供AI驾驶服务,赋能出行和物流新生态。业务涵盖乘用车、无人巴士、无人物流车及智慧城市服务等领域。

财务方面,2022至2024年,及2025年前六个月,驭势科技营收分别为0.65亿元、1.61亿元、2.65亿元、0.99亿元,相应的净亏损分别为2.5亿元、2.13亿元、2.12亿元、1.1亿元。

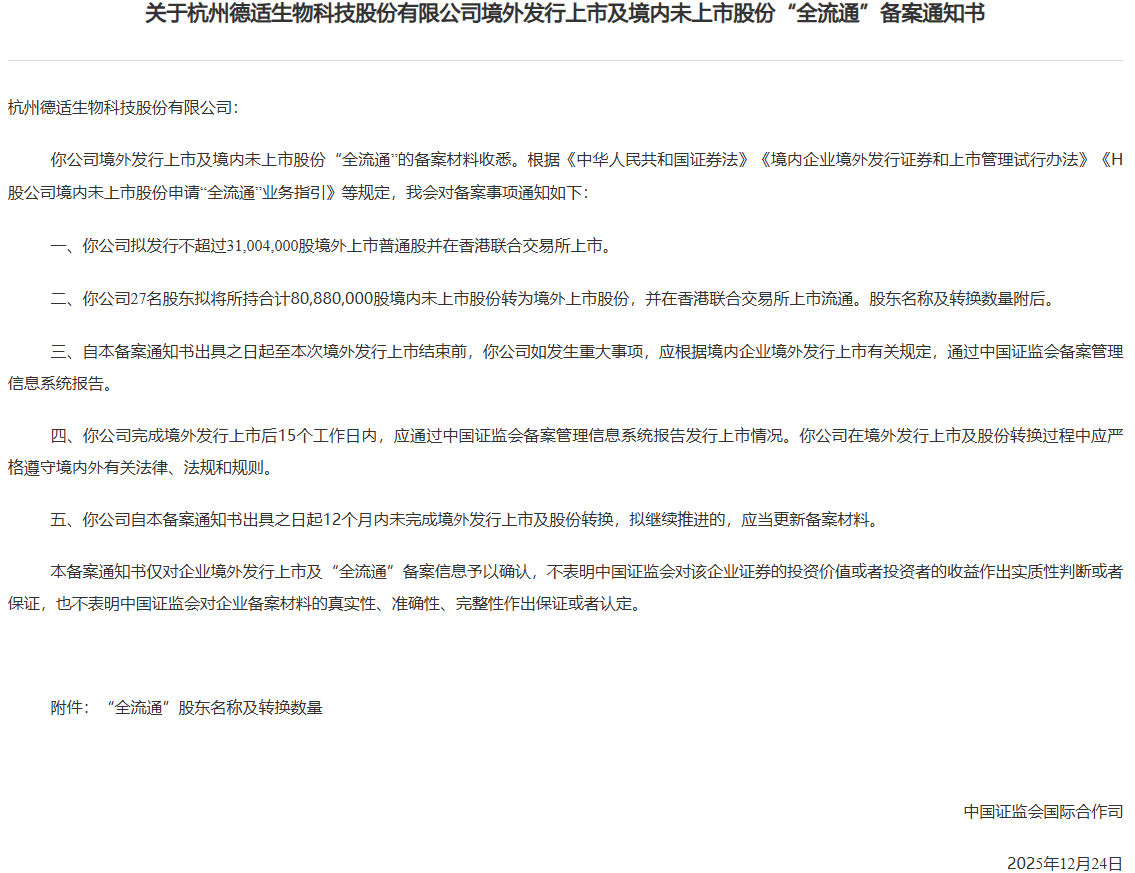

3、德适生物

拟发行不超过31,004,000股境外上市普通股并在香港联合交易所上市。

2025年6月29日,德适生物向港交所递交招股书,申请香港主板上市,目前其招股书已失效。

德适生物专注于医学影像人工智能与高端医疗装备研发的国家级高新技术企业,核心业务聚焦于遗传生殖健康领域, 通过自主研发的iMedImage®跨模态医学影像基座模型,支持19种医学影像模态(如染色体、CT、MRI、超声及病理),并覆盖超过90%的临床医学影像场景,包括生殖健康、血液系统恶性肿瘤及放射卫生。

财务方面,2023至2024年,德适生物营收分别为5284万元、7035万元,相应的净亏损分别为5612万元、4338万元。

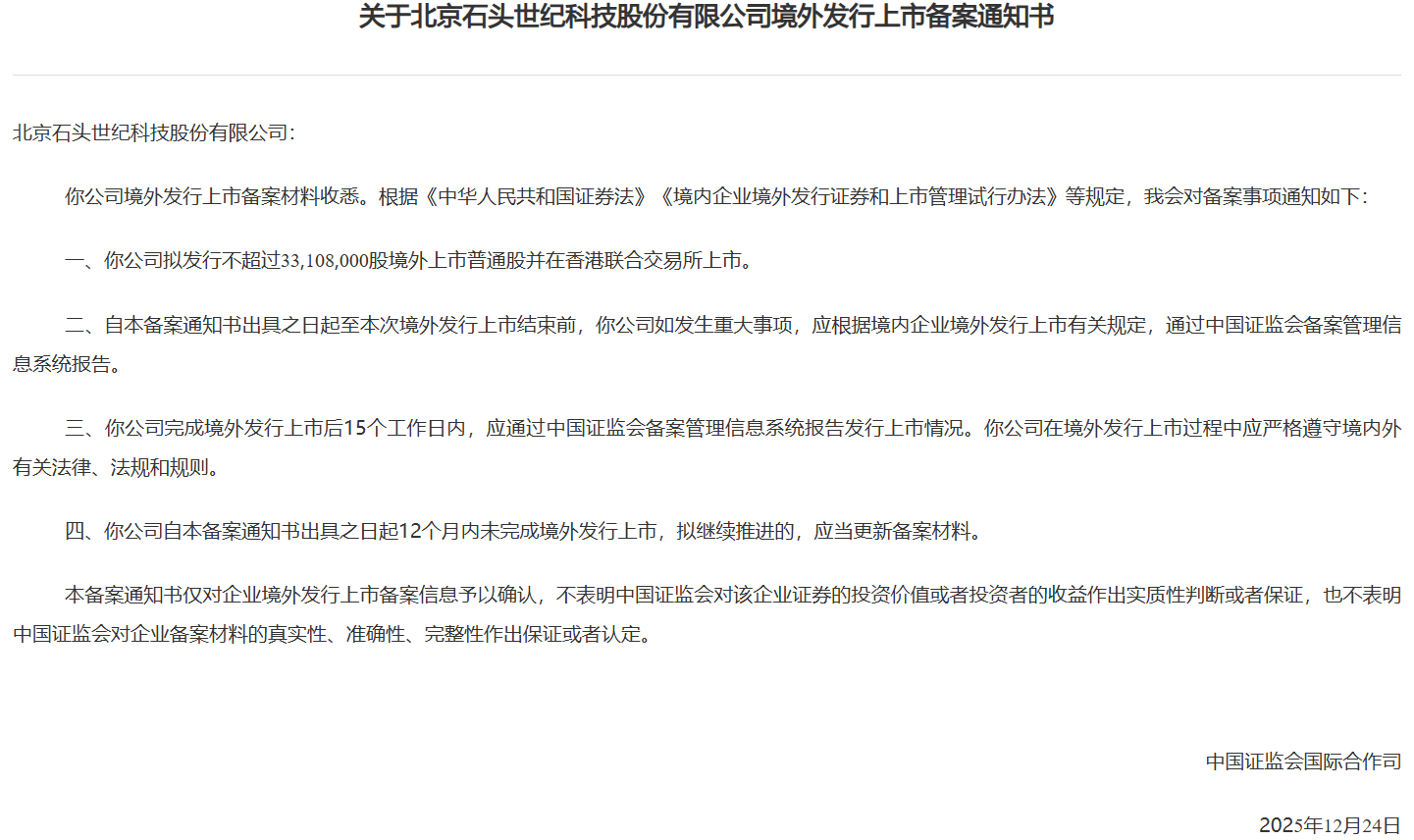

4、石头科技

拟发行不超过33,108,000股境外上市普通股并在香港联合交易所上市。

2025年12月31日,石头科技向港交所递交招股书,申请香港主板上市。该公司曾于同年6月27日向港交所递交过上市申请。

石头科技从事智能清洁机器人等智能硬件的设计、研发、生产和销售,其核心产品包括智能扫地机器人、洗地机、洗衣机及其他智能电器。目前,该公司在全球拥有178家分销商,用户群遍布全球逾170个国家和地区。

财务方面,2022至2024年,及2025年前九个月,石头科技营收分别为66.11亿元、86.39亿元、119.18亿元、120.55亿元,相应的净利润分别为11.84亿元、20.51亿元、19.77亿元、10.38亿元。

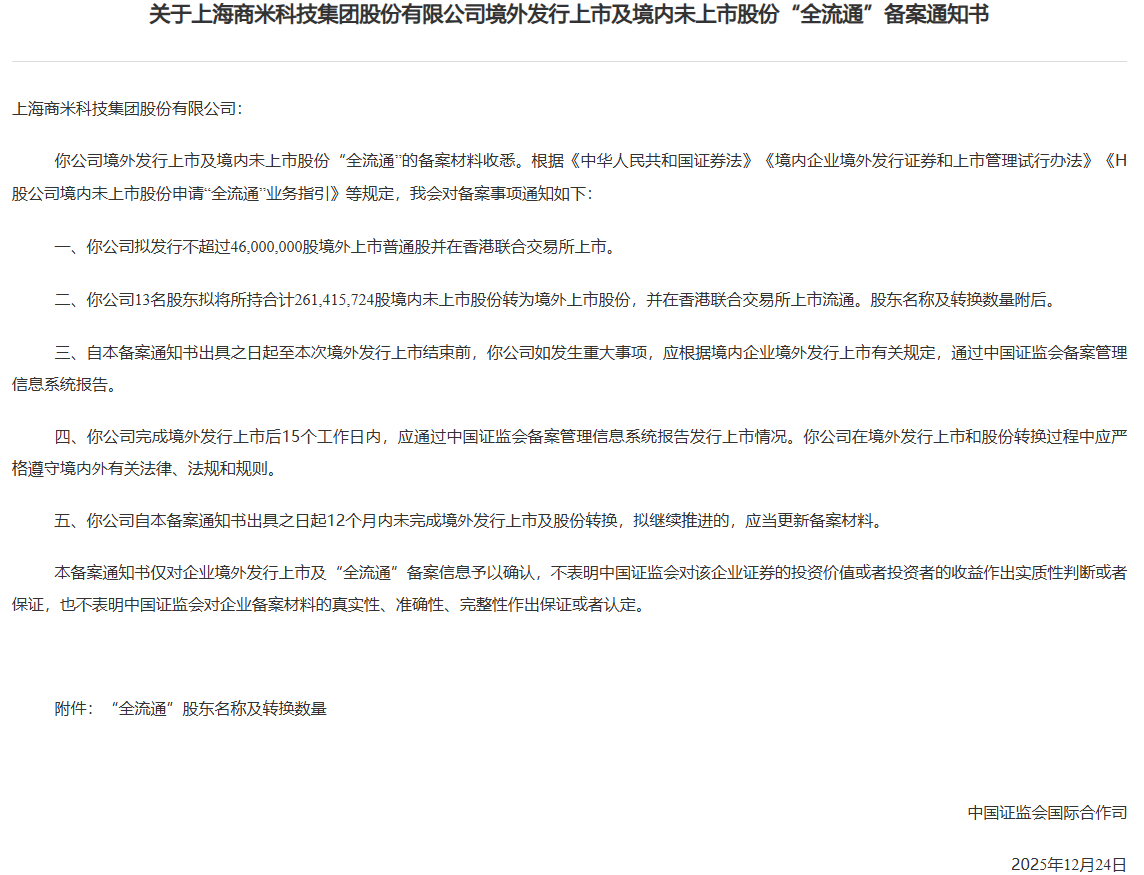

5、商米科技

拟发行不超过46,000,000股境外上市普通股并在香港联合交易所上市。

2025年6月25日,商米科技向港交所递交招股书,申请香港主板上市,目前其招股书已失效。

商米科技专注于智能商用设备及物联网(IoT)解决方案,致力于为商业领域构建“端、云”一体化的服务体系。该公司集成了智能硬件、软件及数据洞察,赋能线下商业场景实现数字化转型,提升核心商业运营流程效率,如支付、会员管理、订单履约、存货控制及员工管理等。

财务方面,2022至2024年,商米科技营收分别为34.04亿元、30.71亿元、34.56亿元,相应的净利润分别为1.6亿元、1.01亿元、1.81亿元。

企业跨境服务领导者,专属定制企业上市方案