2023年,疫情的影响逐渐消退,虽然国际宏观经济依然面临较大不确定性,如地缘政治、美联储加息等影响因素,但美国新股市场未受到较大影响,尤其是中企,赴美上市大潮再起。

绿专资本统计显示,截至12月31日,2023年美国共有160个IPO完成上市,共募资238.48亿美元(不含“绿鞋”,下同),数量比2022年减少了13.8%,但募资金额却提升了10.7%。

值得一提的是,2022年SPAC(全称Special Purpose Acquisition Company,译作特殊目的收购公司) IPO占比高达43.6%,2023年降为13.5%,若剔除SPAC IPO,2023年在数量和募资方面,分别提升了29.2%和112.7%。

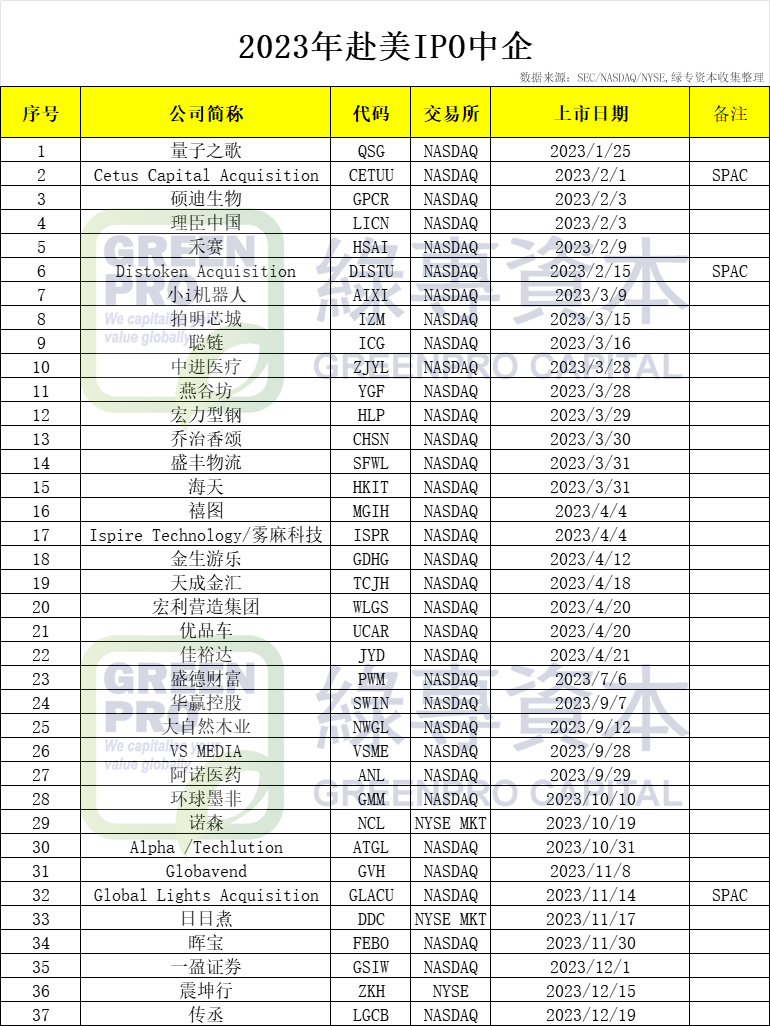

中企一直是美股市场的重要参与者,2023年有37家中企通过IPO在美股上市,募集资金9.92亿美元,比2022年分别提升了208%和146%。此外,还有11家中企通过SPAC的方式登陆美股。

37个中企IPO中,有3个属于SPAC IPO,募集资金1.7亿美元,占中企募资总额的17%,这3个SPAC分别来自台湾、云南和北京。

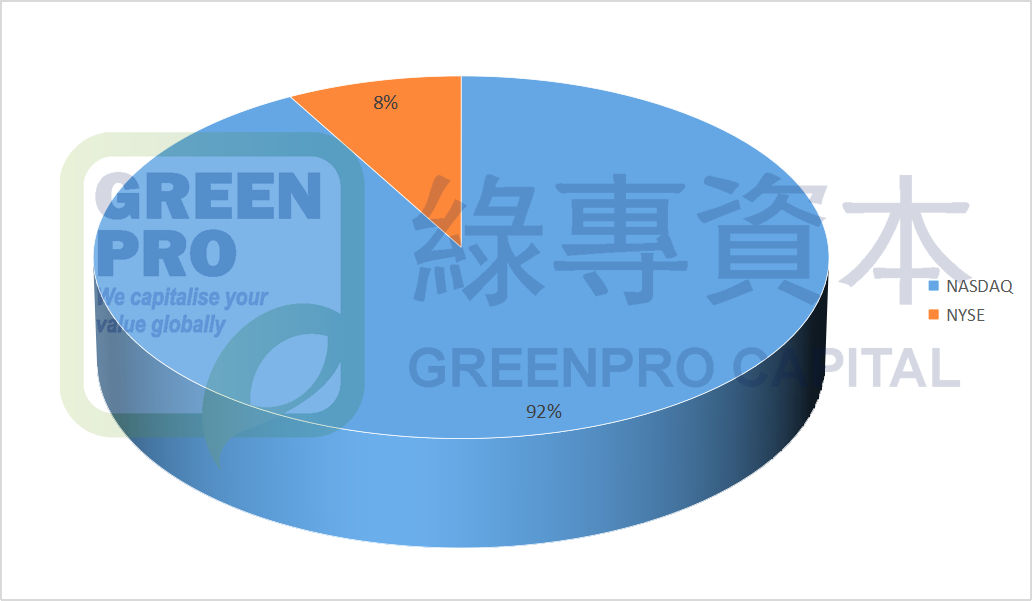

在交易所的选择上,92%的中企进入了纳斯达克,其余3家进入纽交所。

2023年赴美IPO中企行业分布广泛,既有信息技术、消费服务、金融、教育、交通运输、文化创意等现代业,也包括食品、建筑、林业、工业机械等传统业。其中,互联网领域以6家领先,医疗、金融领域其次,各有3家。

赴美IPO中企以中小企业为主。具体来看,募集资金在1000万美元以下的企业,占51%;1000万至4999万美元之间,占30%;募集资金超过5000万美元的企业,有7家,其中,激光雷达公司禾赛(HSAI)排名第一,募集资金1.9亿美元;理臣中国(LICN)、震坤行(ZKH)位列第二、第三,分别募集资金1.61亿美元、6200万美元。

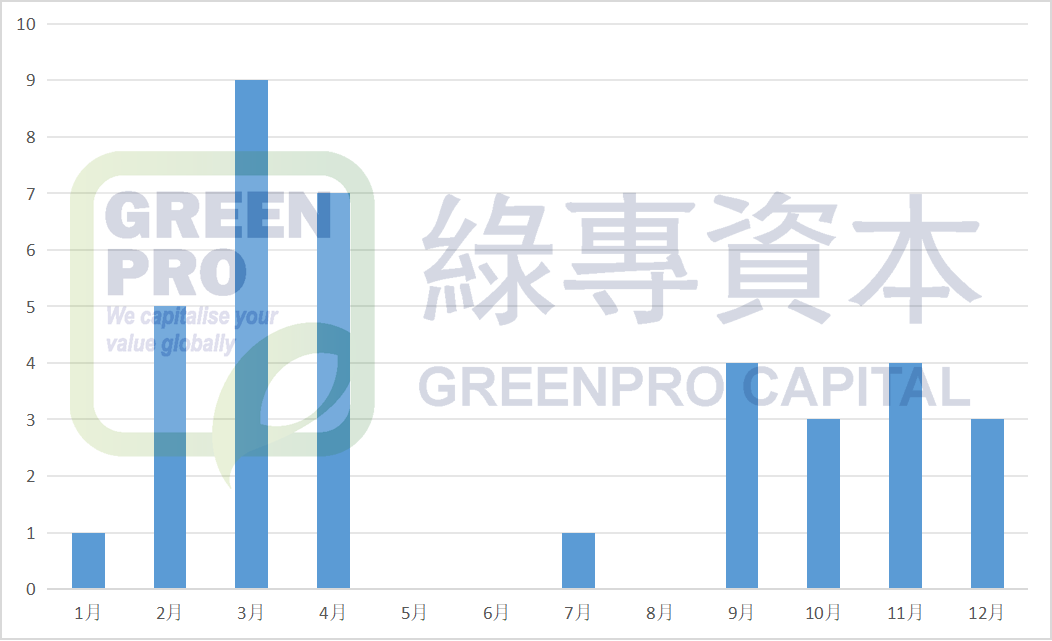

全年中,2月、3月和4月最为活跃,分别有5家、9家和7家,5月6月和8月为淡季。

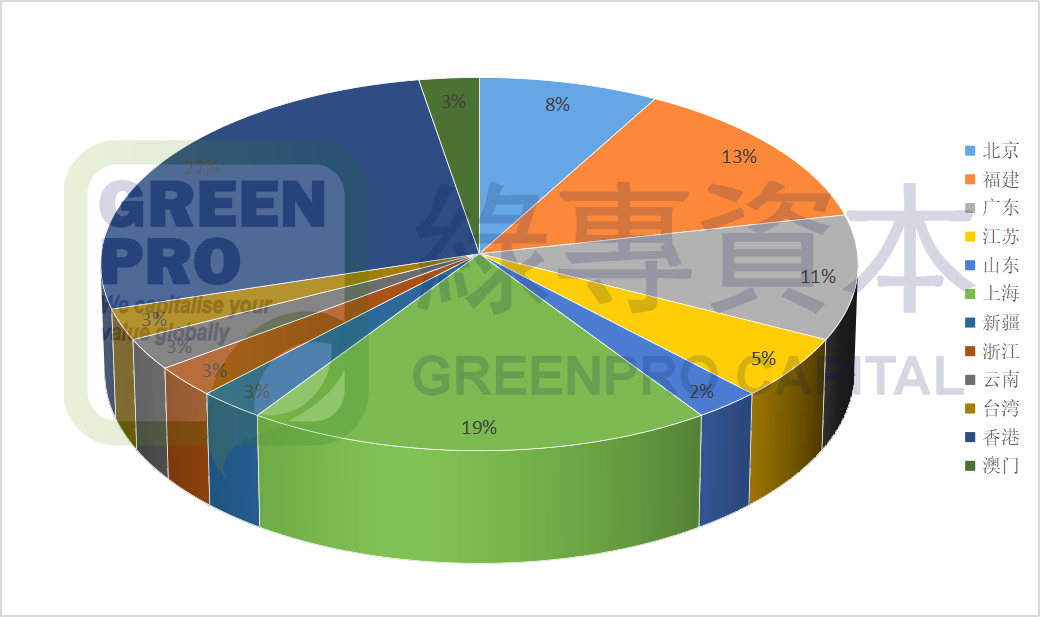

沿海城市是2023年中企赴美IPO主要来源地,其中,香港地区以10个IPO排在首位,上海其次,有7家,福建、广东分别以5家、4家排在第三、第四位。若以地区募资额看,上海反超香港(9715万美元),以4.82亿美元位列第一,占中企募资总额的48.64%。

优品车(UCAR)是上市首日表现最好的新股,当日收盘涨幅达619.67%,一盈证券(GSIW)、硕迪生物(GPCR)排名第二、第三,分别收涨155%、73.33%。

美股的包容性是中企赴美上市的重要因素,无论是不同的股权结构、特殊的业务属性,还是处于亏损状态的企业都能够上市。2023年赴美IPO中企,包括优品车(UCAR)、阿诺医药(ANL)、震坤行(ZKH)、日日煮(DDC)在内13家企业处于亏损状态,占比38%(剔除了3个SPAC IPO)。

除了已上市的企业,还有百余家中企已赴美递交IPO申请(不含秘交)。此外,随着备案新规常态化进行,备案提速,新年至今已有14家企业完成备案。因此,预计2024年赴美上市大潮将延续。

企业跨境服务领导者,专属定制企业上市方案