当地时间5月4日,强生旗下子公司Kenvue在纽约证券交易所挂牌上市,股票代码为KVUE。

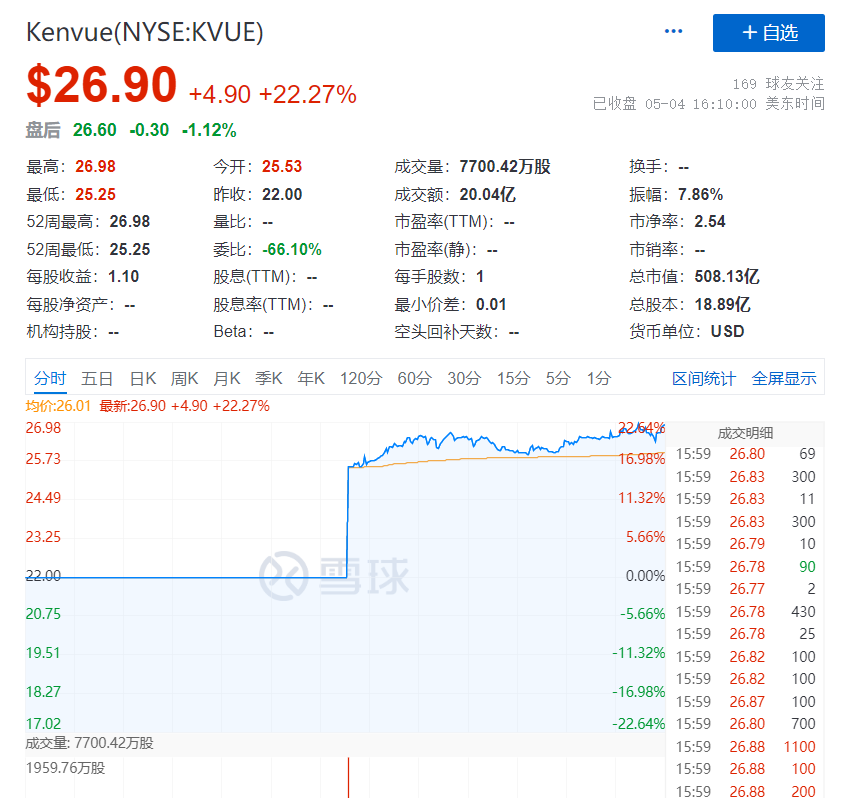

首日开盘,Kenvue每股报25.53美元/股,较发行价上涨16.05%。随后股价继续攀升,至收盘,Kenvue每股报26.9美元,涨幅22.27%,总市值508.13亿。

Kenvue此次发行价为22美元,发行了1.728亿股,募集资金38亿美元,成为2023年至今最大美股IPO,也是2021年11月电动汽车制造商Rivian上市以来美国最大IPO。

Kenvue是强生旗下消费者健康业务公司,来源于强生集团的一次分拆。自2021年底就开始从强生剥离,其业务涵盖自我护理、皮肤健康和美容三个领域,旗下共有44个品牌,包括4个超10亿美元体量的大品牌和20个超过1.5亿美元品牌。

对于新成立的Kenvue,强生集团首席财务官Joseph Wolk称,新成立的消费品公司可以为集团带来足够的现金流,有利于增强对消费品业务的强劲投资级信用评级。

Kenvue完成IPO后,强生仍将继续持有Kenvue17.16亿普通股,占分拆后总股本18.67亿股的91.9%。

企业跨境服务领导者,专属定制企业上市方案